Flyfrakt i skjæringspunktet mellom kundekrav, covid-19 og klimapolitikk

I mars 2020 slo koronaen til med full styrke i Norge – og mot flyfraktmarkedet. Så hvordan betjene kundene i en pandemitid? Og hva med «flyskam» og klimakrav? Vi utfordret tre bransjeveteraner til å fortelle hvordan de håndterer flyfrakt i en turbulent tid.

Merk at denne artikkelen er over ett år gammel, og kan inneholde utdatert informasjon.

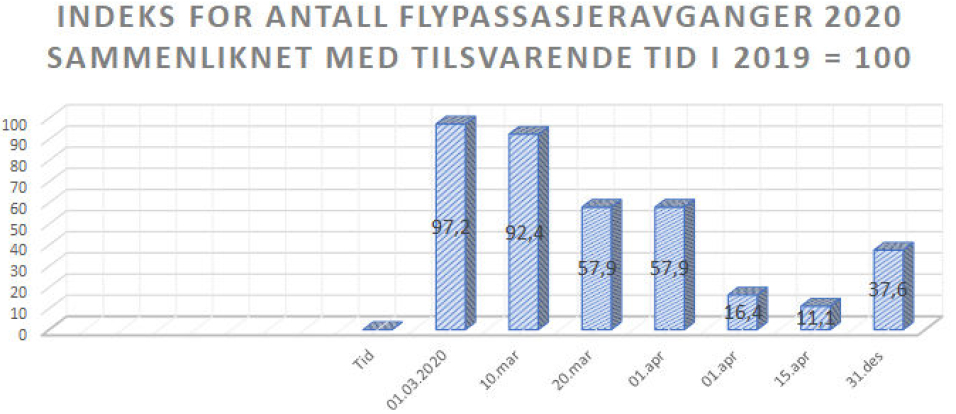

Ifølge Avinor gikk passasjertrafikken til og fra Norge i 2020 ned med 62 prosent sammenliknet med 2019. Internasjonalt falt antall flypassasjerer med cirka to tredjedeler fra 2019 til 2020. Og derved ble også passasjerflyene satt på bakken, ja faktisk ni av ti fly da det var på sitt verste. Når vi legger til at 50–60 prosent av godset som fraktes internasjonalt er å finne i buken (belly) på rutefly mer enn aner vi dramatikken. For etterspørselen etter flyfrakt stanset ikke opp.

Midt oppe i disse ekstraordinære utfordringene stod – og står – blant annet Morten Sloth Madsen, Managing Director i DSV Air & Sea AS, Mariann Lohne, National Air Logistics Director i Kuehne+Nagel AS og Terje Aarbog, administrerende direktør og Morten Lihme, Director of Operation, DHL Express Norge.

– Med en flyfraktflåte på 250 maskiner globalt har vi i DHL Express vært mye mindre utsatt for kapasitetsproblemer enn tradisjonelle flyfrakttransportørene, bemerker Morten Lihme og tilføyer:

– I tillegg har vi kunnet flytte fly rundt i nettverket, beordret flere nye B777F fly og chartret inn ekstra fraktfly.

Gamle og nye kunder – og en kreativ bransje

«Støvsuging» av markedet for fraktfly og konvertering av passasjerfly til midlertidige godsmaskiner har vært blant tiltakene flyselskaper og logistikktilbydere har tatt initiativ til for å holde verdensøkonomien i gang – og ikke minst for å få fram medisinsk verneutstyr og covid-19 vaksiner til helsevesen og befolkning.

Flere av samlasterne har også økt omfanget av «kombinerttransporter» skip-fly, og da særlig fra Østen til Europa der omlastingen fra skip til fraktfly ofte skjer i De forente arabiske emirater.

– Generelt er viktige egenskaper i en krisetid å kjenne markedene, ha evnen til å ta utfordringer og omsette dem i praktiske løsninger, poengterer Mariann Lohne.

Et eksempel på en nyvinning som har kommet ut av dette er Kuehne+Nagels etablering av ukentlige direkte ruter for frakt av laks fra Evenes til London, Asia og USA. Flyene går to ganger i uken og tar i alt 100 tonn. En annen stor kundegruppe for selskapet – og for andre samlastere er norsk offshorebransje, med kunder spredd over hele verden.

Ifølge McKinsey er e-handelens betydning for internasjonal flyfrakt stadig stigende.

– Jeg kan bekrefte at e-handelens andel av flyfrakten har tatt seg klart opp, også for DSV skyter Morten Sloth Madsen inn. Og han fortsetter:

Folk på hjemmekontor bestiller for eksempel nye skjermer og PC-utstyr. I tillegg ser vi økt handel i varegrupper som inventar til boliger, hageutstyr, sportsutstyr og klær for bare å nevne noen av de mange forbrukerproduktene som bestilles over nett.

Terje Aarbog forteller at B2C-markedet (Business to Consumer) internasjonalt har økt enormt under pandemien:

– Volummessig falt B2B-markedet (Business to Business) kraftig i mars-april 2020 mens B2C holdt seg oppe. På et år har DHL Express hatt samme økning som vi forventet i løpet av 4 år. Vi har opplevd «høysesong» siden mai 2020, med 40 prosent vekst på global e-commerce (B2C). B2B-volum har dessuten hatt en sterk vekst de to første kvartalene i 2021 og en økning mot fjoråret og 2019.

Hva med flyfraktratene?

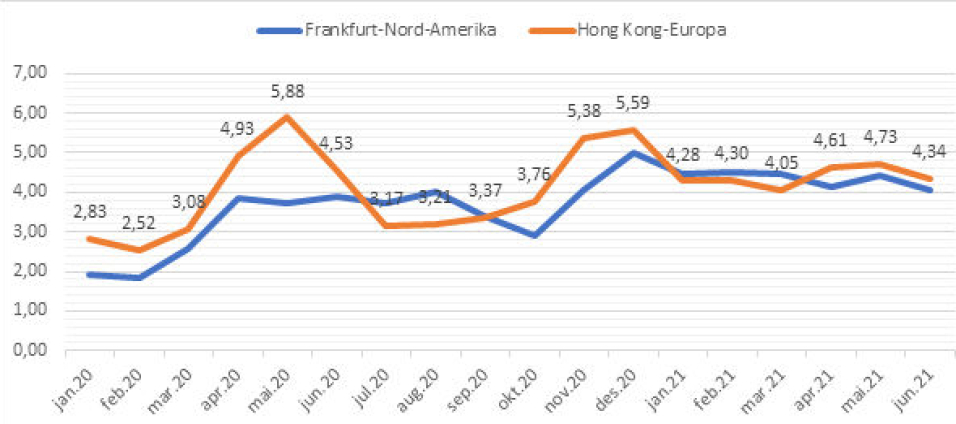

Mens de oversjøiske ratene for containertransport sjøveien for alvor har steget «til himmels» fra slutten av 2020 toppet ratene Hongkong-Europa seg allerede i mai 2020. Ratene Frankfurt-Hong Kong nådde derimot en foreløpig topp i februar 2021.

Flyfraktkapasiteten, som ifølge IATA i april 2021 var «bare» 9,7 prosent under før covid-19-nivå, per april 2019, forventes utover sommeren å ta seg ytterligere opp.

Terje Aarbog understreker at for DHL Express har prisutviklingen vært nærmere det normale:

– I og med at kapasitetsbegrensningene har truffet DHL Express i mindre grad var også ratejusteringene i 2021 prisindeksregulerte – som tidligere år. Det som har kommet til er et nytt midlertidig kilotillegg – Emergency Situation Surcharge, ESS.

Fordi rateutviklingen tross har vært mye mindre dramatisk for flyfrakt enn for oversjøisk sjøfrakt av containere, med et visst unntak for flyfraktrutene Østen-Nord-Amerika, har det i internasjonale transportmedia vært spekulert en del på om sjøgodset nå vil ta «veien opp i luften». Her finner Morten Sloth Madsen det på sin plass å helle kaldt vann i blodet på prognosemakerne:

– Riktignok har flyfrakt tatt noe gods fra sjøfrakten. Dog er sjøfraktkapasiteten så mange ganger høyere at de to fraktformene ikke helt kan sammenlignes. Alternativer har jo også vært togtransport og direkte bilfrakt fra Kina til Europa.

Medisin mot «flyskam»?

Det står ikke til å nekte at også flyfraktbransjen er utsatt for et betydelig press fra politikere og opinion for å minske C02-fotavtrykket. Både DSV, Kuehne+ Nagel og DHL Express er involvert i flyfraktruter der mindre forurensende biodrivstoff er i bruk.

Terje Aarbog blir engasjert når miljø kommer på dagsordenen:

– I DHL Express tjener alt vi gjør ett formål: Connecting People. Improving Lives. Men det er også viktig at vi gjør det på en bærekraftig måte. Dette er grunnen til at DPDHL Group nylig lanserte en oppdatert bærekrafts-strategi for å hjelpe oss med å oppnå våre bærekrafts mål.

Tempoet i den planlagte dekarboniseringen av selskapet øker og konsernet investerer totalt 7 milliarder euro i løpet av de neste ti årene i tiltak for å redusere CO₂-utslippet. Midlene vil særlig brukes til alternative luftfartsdrivstoff, utvidelse av antallet nullutslippsbiler samt klimanøytrale bygninger.

Når det gjelder framtiden er det vanskelig å få ut noen håndfaste spådommer fra vårt panel. Men Morten Sloth Madsen våger seg frampå:

Jeg har liten tro på at vi på flyfrakt- og flymarkedene er «back to normal» før 2024–2025. Et hovedproblem er de stadige nye mutasjonene som dukker opp, senest den indiske varianten. Et annet problem er manglende tilliten til myndighetene og derav følgende lav vaksineringsgrad, for eksempel i Russland. Stadig nye lokale utbrudd er også en utfordring. Alt dette fører til at folk forventes å være skeptiske til å fly i årene som kommer, framfor alt når det gjelder oversjøiske flighter.

Per juli 2021 ser Morten Lihme og hans kollegaer i DHL Express for seg følgende utvikling:

– Det er vanskelig å spå når flyfraktmarkedet er «back to normal». Dette vil følge av situasjonen omkring pandemien og hastigheten av vaksineprogrammene i de enkelte lande og regioner. Samtidig ser vi at mye også avhenger av, felles regelverk for reiseaktivitet, karanteneregler og dokumentasjon for vaksinering. For Europa og kanskje transatlantisk er det ikke usannsynlig at positive endringer vil skje i løpet av 2021. For Asia er det vanskelig å si noe mer spesifikt her og nå.